2023年10月1日からインボイス制度がスタート。

フリーランス / 個人事業主の免税事業者から、適格請求書発行事業者になるための登録申請を済ませました。

インボイス制度について調べ、適格請求書発行事業者になるかどうかを考えたわけですが、取引先からのうっすらとしたプレッシャーを感じたり、2029年9月30日まで仕入れ税額控除の経過措置が受けられるので、いずれ適格請求書発行事業者になるのであれば最初から登録しておこうと思ったわけです。

ただ、適格請求書発行事業者になるとインボイス制度のあれこれに対応しなくてはいけないので、かなり面倒です。

なかでも、適格請求書の作成に関しても大きな変更が求められるので、既存のクラウド請求書作成サービスを活用した方が手間がかからないのではと、無料プランで試してみることにしました。

インボイス制度をザックリ言うと

国税庁の公式サイトなどを確認するとインボイスおよびインボイス制度について、以下の説明があります。

適格請求書(インボイス)とは

売手が買手に対して、正確な適用税率や消費税額等を伝えるものです。

具体的には、現行の「区分記載請求書」に「登録番号」、「適用税率」及び「消費税額等」の記載が追加された書類やデータをいいます。インボイス制度とは

<売手側>

売手である登録事業者は、買手である取引相手(課税事業者)から求められたときは、インボイスを交付しなければなりません(また、交付したインボイスの写しを保存しておく必要があります)。

<買手側>

買手は仕入税額控除の適用を受けるために、原則として、取引相手(売手)である登録事業者から交付を受けたインボイス(※)の保存等が必要となります。

(※)買手は、自らが作成した仕入明細書等のうち、一定の事項(インボイスに記載が必要な事項)が記載され取引相手の確認を受けたものを保存することで、仕入税額控除の適用を受けることもできます。参照:国税庁「インボイス制度概要」

ザックリ言えば、適格請求書発行事業者は、適格請求書のフォーマットで請求書を発行。

電子データとして保存します。

また、売上時の消費税額(売上税額)から仕入れや経費などにかかった消費税額を差し引いて納税する「仕入税額控除」を受けるためには、原則として売手側である取引相手から発行されたインボイス形式に沿った領収書や納品書、適格簡易請求書などが保存が必要になります。

免税事業者は適格請求書が発行できず、適格請求書発行事業者であってもインボイスの記載事項に不備があると仕入税額控除を受けることができなくなるので注意が必要です。

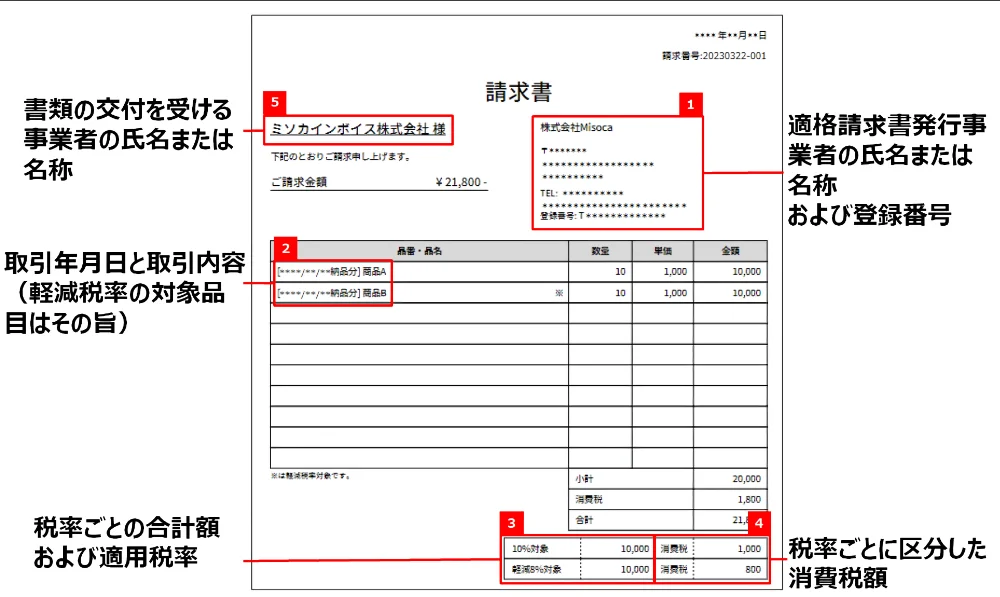

適格請求書発行事業者が発行する適格請求書の内容

適格請求書発行事業者に登録すると「T」からはじまる登録番号が付与されます。

適格請求書を発行する際は、この登録番号を含めて以下の事項を記載する必要があります。

image: 弥生

- 適格請求書発行事業者の氏名または名称および登録番号

- 取引年月日と取引内容(軽減税率の対象品目はその旨)

- 税率ごとの合計額および適用税率

- 税率ごとに区分した消費税額

- 書類の交付を受ける事業者の氏名または名称

これまでの請求書フォーマットを作り直すか、新しいテンプレートを用意する必至ですね。

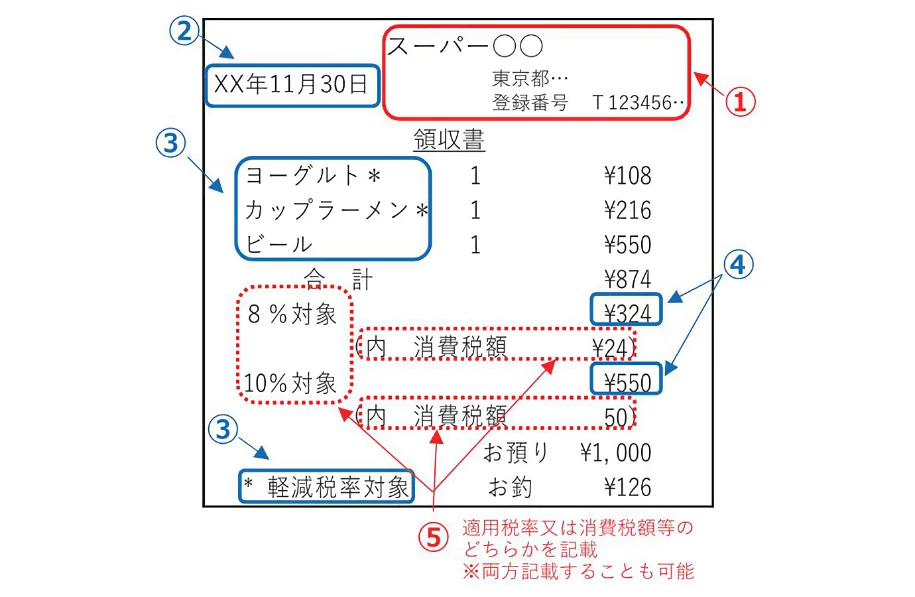

また、仕入れや経費などとして支払った際に受け取るレシートや領収書、適格請求書など必要項目についてもチェックしておきましょう。

以下は、適格簡易請求書に必要な記載項目です。

image: 国税庁

- 適格請求書発行事業者の氏名又は名称及び登録番号

- 課税資産の譲渡等を行った年月日

- 課税資産の譲渡等に係る資産又は役務の内容(課税資産の譲渡等が軽減対象資産の譲渡等である場合には、資産の内容及び軽減対象資産の譲渡等である旨)

- 課税資産の譲渡等の税抜価額又は税込価額を税率ごとに区分して合計した金額

- 税率ごとに区分した消費税額等又は適用税率

ちなみに、筆者は仕事で使う文房具やパソコンの周辺機器などをAmazon(個人のアカウント)で購入していますが、購入履歴 → 該当商品の領収書 → 支払い明細書の順で開くと適格請求書が表示されました。

適格請求書発行事業者名と登録番号、税率・税額など必要事項が掲載されていたので、仕入税額控除を受けることができるので安心です。

インボイス制度で抑えておきたいポイント

本記事では、適格請求書(インボイス)について情報を整理しているので詳しくは書きませんが、ほかにも抑えておくべきポイントがあるようです。

- 仕入税額控除を受ける条件

- 仕入税額控除の経過措置

- 消費税の計算方法と確定申告

- ほかにもありそう...

無料で適格請求書がサクッとできるクラウド作成サービス

image: 弥生

適格請求書発行事業者として毎月の作業になる適格請求書の作成をサクッと終わらせることができるMisoca(ミソカ)」。

インボイス制度 / 電子帳簿保存法に対応している「Misoca(ミソカ)」は、請求書・見積書・納品書をかんたん作成、まとめて管理できるのが最大の特徴で、適格請求書の要件を気にすることなくテンプレートに合わせて情報を入力・保存・確認するだけで効率よく作成できてしまうんです。

image: 弥生

しかも、PDFの発行やリンク共有・郵送・メール送信はワンクリックで完了。

スマホやタブレットからも作成できるほか、会計ソフト連携や売掛金の回収保証付与など連携サービスも充実しているので、確定申告書作成ソフトと連携すれば申告書類もサクッとできるとのこと。

インボイス制度に対応したクラウド請求書ソフト「Misoca」。月10通までの作成なら無料

![]()

なんともうれしいクラウド請求書ソフトですが、試してみることにした最大の理由は無料で活用できるから。

image: 弥生

無料プランと聞くと機能や利用期間が制限されることがありますが、「Misoca(ミソカ)」の場合は通常とおりに使うことができ、適格請求書の発行が毎月10通まで利用できます。

筆者はレギュラーワークの依頼先企業に適格請求書を月5通程度発行・PDFファイルをメール送付するぐらいなので、ずっと無料で使えそうです。

また、長年使っている確定申告ソフト「弥生の青色申告オンラインは「Misoca(ミソカ)」と連携できるので、年に1度の青色申告と消費税の申告・納付がスムーズにできそうです。

インボイス制度は10月1日からはじまったばかりなので、いろいろと不明点や捗らない作業も出てくると思いますが、適格請求書の発行については問題をクリアできそうです。